Авансом называют часть начисленной зарплаты работников предприятий и учреждений за исполнение ими своих трудовых обязанностей. Дата выдачи аванса обязана быть написана в коллективном либо трудовом соглашении.

Любое предприятие обязано выдать аванс в 1-й половине месяца. Зарплата обязана выплачиваться трудящемуся раз в полмесяца в день, определенный организацией, корпоративным контрактом, контрактом с работником. По требованию закона (ч. 6 ст. 136 ТК РФ), любой предприниматель обязан делить зарплату на 2 части.

По ст. 136 ТК РФ в 2018 году выплата производится раз в полмесяца . Это подтверждается договорами с работниками (корпоративным либо трудовыми). Наниматель обязан производить выплаты 2 раза в месяц, о чем указано в ст. 136 ТК РФ . Выплата в сумме не может быть меньше, чем начисление за первую половину месяца.

Это положение о выплате зарплаты 2 раза в месяц должно быть в контракте при любой форме оплаты труда. Когда человек устраивается на работу, ему надо обязательно дать почитать документы предприятия и контракт, где указаны дни выдачи аванса. Требования законодательства касаются всех предпринимателей без исключения, в том числе и частных предпринимателей с наемными работниками. Для всех участников организации или предприятия зарплата работников должна быть самым главным.

Сумма составляет 1/300 ставки рефинансирования, начисленная за любой день задержки. Для расчета берется работающая на дату операции цена. Выплата производится нанимателем по срокам без согласования. Дни выплаты подтверждаются в коллективном договоре и в приказе. Работники должны проверять эти документы, чтобы четко знать дни выплаты. Никто не может им в этом препятствовать. Документ о сроках выплаты раз в год отдают в банк.

Как рассчитать правильно

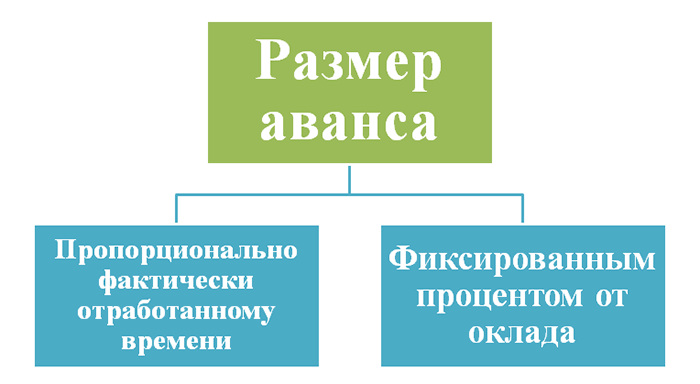

Для расчета аванса используют различные методы. Применение расчета по отработанному времени может быть лишь с подтверждением его в правилах организации о зарплате. Этот метод является основным.

В случае применения расчета в проценте от зарплаты сумма не меняется за рабочие дни. Обычно — 50% от зарплаты .

Пример 1 : работник работает в компании кладовщиком. Зарплата — 35 000 руб. В документе компании указан процент зарплаты на аванс — 50%. Работник должен получить аванс за отработанные полмесяца:

35 000 * 50% = 17 500 руб.

При решении о величине этого процента от заработка нужно учесть и некоторые другие причины:

- ситуацию и трудности работы;

- квалификацию;

- успехи данного работника;

- работа на нескольких рабочих местах.

Пример 2 : доход работника — 68 000 руб. НДФЛ – 8840 руб. (68 000 * 13% / 100%). Дата начисления – 15 число. Следовательно, за август 2018 года обязаны выплатить аванс 15.08.2018 в объеме 26 891 руб.

((68 000 – 8840) / 22 * 10) = 26 891 руб., где

10 дней – это отработанные дни за полмесяца, в месяце 22 рабочих дня.

Аванс устанавливается в объеме 50% от суммы заработка за месяц без учета НДФЛ.

Работники имеют право проверить расчет своего аванса в бухгалтерии по представленным документам. При нахождении неточностей и расхождений работник может потребовать исправления ошибок и перерасчета аванса.

Способы выплаты

- Дни выдачи зарплаты в наличной форме подтверждается организацией. Обычно от 3 по 5 дней, после сумма депонируется. Выплата более 2 раз в месяц не запрещена. Для доказательства законности дни выплаты зарплаты подтверждаются в актах компании. Наличные средства выплачиваются через кассу.

- Безналичный расчет означает перевод суммы на банковскую карту. Работнику-нерезиденту платят лишь в такой форме. Это самый перспективный вид выплаты и безопасный, позволяющий экономить существенные средства на обслуживании.

- Выдача в натуральной форме. Спецоформление выплаты делается в комфортной форме. В основном используется платежная ведомость формы Т-53.

Срок начисления

Госслужащие Роструда советуют 15 или 16 числа выдавать аванс. Фирмы могут производить выплату и 25 числа, но при взятии на работу работника в начале месяца может произойти задержка выплаты на 15 дней и более . Тогда работники могут обратиться в суд и прекратить работу

Даты выплаты заработка и аванса устанавливаются нанимателем самостоятельно, без участия государственных органов. При изменении даты необходимо внести поправки в коллективный договор, а также в контракты сотрудников.

С 19.11.2010 г. работает норма, по которой заработную плату выдают в течение 7 календарных дней после месяца начисления.

Время между выплатами не должно быть больше 16 календарных дней

. Главное, чтобы работники контролировали сроки выдачи, которые в реальной жизни довольно нередко срываются по различным причинам, и наказать предпринимателя за это могут только сами работники, на что они далеко не всегда готовы.

Время между выплатами не должно быть больше 16 календарных дней

. Главное, чтобы работники контролировали сроки выдачи, которые в реальной жизни довольно нередко срываются по различным причинам, и наказать предпринимателя за это могут только сами работники, на что они далеко не всегда готовы.

Зарплата выдается лишь в дни работы. Если на установленную дату выплаты приходится выходной день либо праздник, то выплату производят наперед .

Ответственность за возможные нарушения

За задержку выдачи аванса нанимателям по ст. ТК РФ, 5.27 КоАП РФ назначают штрафы :

- Для главы предприятия, предпринимателя: 1000 – 5000 руб.

- Для предприятия – 30 000- 50 000 руб. При привлечении повторно — до 70 000руб.

Дополнительная информация представлена на видео.

Как рассчитать аванс по зарплате? Ответить на этот вопрос однозначно совсем непросто, ведь не только порядок расчета аванса, но и само это понятие в явном виде трудовым законодательством не определено. А за неправильный расчет аванса работодателю могут грозить штрафы. Как же быть? Давайте разбираться.

Что такое аванс и в какие сроки его необходимо выдавать?

Все, кто работал по найму, понимают, что такое аванс на практическом уровне. Во второй половине месяца работники получают определенную фиксированную сумму. Как правило, она составляет какой-то процент от оклада. Эту часть оплаты труда, которую работники получают в течение расчетного месяца, и называют по традиции авансом.

Если же обратиться к трудовому законодательству, основой которого является ТК РФ, то там это понятие в явном виде отсутствует. Но сам порядок выплаты зарплаты ТК РФ регламентирует. Законом от 03.07.2016 № 272-ФЗ были внесены соответствующие изменения в ст. 136 кодекса. В действующей редакции указанной статьи определяется, что работники должны получать оплату труда не реже чем раз в 2 недели и не позднее 15 календарных дней со дня окончания расчетного периода.

Понятно, что полностью рассчитать зарплату за месяц сложнее, чем начислить аванс. Поэтому на практике в организации сначала определяют дату выплаты зарплаты. В соответствии со ст. 136 ТК РФ она должна быть установлена в период с 1 до 15 числа следующего месяца. Какое конкретно число выбрать в этом диапазоне, зависит от организации учета на предприятии. Чем лучше организован обмен информацией между службами и выше степень автоматизации учета, тем раньше можно начислить и выплатить зарплату.

После установления даты выплаты зарплаты к ней нужно прибавить полмесяца (15 дней). Так и определяется дата выплаты аванса в соответствии с требованиями ТК РФ. Например, если срок для выплаты зарплаты установлен 4 числа, то аванс нужно выдать не позднее 19, если 8, то не позднее 23 и т. д.

А если выдать аванс раньше, чем через 15 дней? Например, 12 числа при дате выплаты зарплаты 5. В этом случае от аванса до следующей выплаты зарплаты пройдет больше 20 дней, что превышает установленный ТК РФ срок. В этом случае организация может быть привлечена к ответственности за нарушение порядка выплаты.

Как правильно считать по новым правилам аванс в 2019 году?

Новые правила расчета аванса, не так давно прописанные в ТК РФ, коснулись главным образом только сроков. А при определении суммы аванса следует исходить из реально отработанного за первую половину месяца времени (письмо Минтруда от 10.08.2017 № 14-1/В-725).

Причем чиновники рекомендуют учитывать при расчете аванса только те составляющие зарплаты, которые прямо привязаны к рабочему времени (оклад, надбавки за совмещение и т. п.). Что же касается выплат, размер которых можно определить только по итогам месяца (например, премии за выполнение плана), то они, по мнению Минтруда, при расчете аванса использоваться не должны.

Пример 1

Количество рабочих дней в расчетном месяце — 20, оклад инженера Петрова И. И. составляет 25 000 руб. в месяц. За первую половину месяца Петров И. И. отработал 9 дней. Таким образом, ему должен быть выплачен аванс в сумме:

А = 25 000 руб. / 20 дн. × 9 дн. = 11 250 руб.

Таким образом, новая формула расчета аванса учитывает реально отработанное время за период с 1 по 15 число расчетного месяца.

Подобная методика расчета является весьма трудоемкой. Фактически при этом удваивается объем работы бухгалтерских служб, занимающихся расчетом зарплаты. Поэтому на практике при определении того, как рассчитывается аванс по зарплате, его обычно устанавливают в виде определенного процента от суммы оклада.

Минздравсоцразвития в своем письме от 25.02.2009 № 22-2-709 рекомендует выдавать заработную плату и аванс в сопоставимых суммах. Т. к. при выплате аванса НДФЛ, как правило, не удерживается (подробнее об этом — в следующем разделе), то для обеспечения сопоставимости выплат оптимальным решением будет установить аванс в размере 40-45% от оклада.

Пример 2

Оклад Петрова И. И. составляет 25 000 руб. в месяц. На предприятии установлен размер аванса — 40% от оклада. Вычетами по НДФЛ Петров И. И. не пользуется. В этом случае он должен получить аванс в сумме:

А = 25 000 руб. × 40% = 10 000 руб.

И заработную плату в сумме:

З = 25 000 руб. - 25 000 руб. × 13% - 10 000 руб. = 11 750 руб.

Понятно, что в примере рассмотрен идеальный вариант. По факту работник может часть расчетного месяца отсутствовать на рабочем месте (по болезни, из-за отпуска и т. п.). В этом случае лучше рассчитывать аванс исходя из отработанного времени.

Как рассчитывать аванс по зарплате в том или ином случае, необходимо указать в локальных нормативных актах предприятия.

Платится ли НДФЛ при выдаче аванса?

При выплате зарплаты работодатель выполняет функции налогового агента, удерживая НДФЛ из дохода работника. Зарплата становится доходом с точки зрения налогообложения в последний день расчетного месяца (п. 2 ст. 223 НК РФ). А т. к. аванс выплачивается в течение расчетного периода, то на момент его выплаты доход за период еще не получен и, соответственно, нет основания для уплаты НДФЛ. Эта позиция отражена, в частности, в письме Минфина от 13.07.2017 № 03-04-05/44802.

Однако если на предприятии дата получения аванса установлена в последний день месяца, то налоговики могут признать эту выплату доходом за истекший период. В этом случае предприятию придется рассчитывать и удерживать НДФЛ дважды в месяц. Позицию налоговых органов по данному вопросу поддержал и Верховный суд (определение от 11.05.2016 № 309-КГ16-1804). Чтобы избежать подобных проблем, лучше не выдавать аванс в последний день месяца.

Итоги

Сроки выплаты аванса и зарплаты в соответствии с ТК РФ устанавливаются так, чтобы выплаты работникам осуществлялись не реже чем раз в 2 недели. Порядок того, как рассчитывается аванс, ТК РФ в явном виде не определяет.

Государственные органы рекомендуют выплачивать аванс на основании реально отработанного времени за первую половину месяца. При установлении аванса в процентах, по мнению чиновников, аванс и расчет по итогам месяца должны быть сопоставимы по сумме. НДФЛ при выдаче аванса не удерживается, но, если аванс выдается в последний день месяца, возможны споры с налоговыми органами.

Трудовой кодекс требует от работодателя производить выплату заслуженной работниками заработной платы не реже двух раз в месяц. Первая такая выплата называется авансом, поскольку начисляется до того, как истек отработанный месяц.

- Какую долю от всей суммы зарплаты должен составлять аванс?

- Когда именно его нужно выплачивать?

- Чем грозит работодателю игнорирование авансовых выплат?

Все вопросы, касающиеся аванса, рассматриваем ниже.

В каких документах регламентируется аванс

Ни в каких, поскольку официального термина «аванс» в трудовом законодательстве не существует. Это разговорное, прижившееся название для первой части заработной платы, которая должна выплачиваться минимум дважды в месяц (ст. 136 ТК РФ).

СПРАВКА! Вторую часть традиционно называют «получкой» или собственно «зарплатой», хотя на самом деле зарплата – это обе выплаты вместе.

Поэтому вместо термина «аванс» в законодательстве употребляется выражение «порядок выплаты заработной платы». А уже этот порядок имеет строгое документальное обоснование во внутренних актах организации:

- колдоговоре;

- правилах внутреннего распорядка фирмы;

- индивидуальных трудовых договорах;

- Положении о предприятии.

Когда выплачивается аванс

Дата, разделяющая сроки выплаты, выбирается предприятием произвольно. Закон не дает строгих наставлений на этот счет, однако, есть рекомендации Роструда, Министерства социального развития РФ и Федеральной службы по труду и занятости, основанные на логике вещей.

Поскольку вознаграждение за труд должно быть выплачено за фактически отработанное время и происходить дважды в месяц, то вполне логично разделить месяц примерно пополам и избрать датой выплаты 15-16 число.

К СВЕДЕНИЮ! При таком выборе дат выплаты рекомендуется делить зарплату примерно на равные части.

Тем не менее, при отсутствии жестких требований со стороны закона у предпринимателя есть некоторая свобода в выборе дат для зарплатных выплат. Нужно только учесть некоторые нюансы:

- разрешено делить выплаты не обязательно на 2 части, можно дробить зарплату и на более мелкие доли, выплачивая ее трижды или четырежды в месяц, тогда логика назначения дат будет иной;

- если разрыв между авансом и получкой будет более 15 дней, то по закону работник теоретически вправе пожаловаться на задержку зарплаты, приостановить работу и даже обратиться в суд;

- выбранные временные периоды нужно зафиксировать во внутренних документах организации.

ОБРАТИТЕ ВНИМАНИЕ! Временем для выплаты аванса должно быть конкретное число, а не период. Нельзя назначить выплаты аванса, например, с 5 по 10 число, а получки – с 25 по 30. Таким образом, нарушается требование о соблюдении периодичности выплат.

Если назначенная дата совпадет с выходным или праздником, работник получит положенный аванс накануне.

Авансовая доля от зарплаты

Какую сумму или долю составит первая выплата части заработной платы? Закон и тут не отвечает однозначно. Из документов косвенно затрагивает этот вопрос лишь несколько устаревшее, но пока не отмененное постановлении Совмина СССР № 566, где сказано о том, что сумма устанавливается организацией и не должна быть ниже, чем .

В современном предпринимательстве используют различные способы вычисления авансового процента, все они законны, выбор за работодателем.

- Оплата за фактическое рабочее время. Аванс выплачивается на установленную дату в размере, соответствующем вознаграждению за отработанное количество дней или часов. При этом он ежемесячно может быть разным. Такой метод рекомендуется в письме Минтруда № 14-1/10/В-660, он обязательно должен быть упомянут во внутренних документах.

- Фиксированный процент от суммы з/п. Удобнее для расчетов, поскольку будет одинаков при постоянной заработной плате. Для сотрудников привлекателен тем, что всегда известно, на какую сумму они могут рассчитывать к определенному числу. Если месяц делится выплатами пополам, удобно платить и половину причитающегося вознаграждения. Допускается и планка в 40%, меньшая доля не принята.

- Фиксированный размер суммы. Предприниматель вправе выплачивать не долю от зарплаты, а часть ее в виде одной и той же суммы, а остаток уже пересчитывать в соответствии с отработанным временем. При таком способе аванс будет неизменным, а последующие выплаты могут отличаться при различных системах оплаты труда (будут одними и теми же при твердом окладе, могут меняться при почасовой или сдельной оплате).

Можно ли выплатить аванс большей суммы

Иногда случаются ситуации, когда сотруднику срочно необходима большая сумма денег, чем предусмотрено авансовой выплатой. Закон не возбраняет работодателю пойти ему навстречу, выплатив эти деньги наперед, с учетом того, что в дальнейшем они будут отработаны в счет оставшейся части зарплаты. Сотрудник должен обратиться к начальству с такой просьбой в письменном виде.

Как считать сумму аванса

В зарплатную массу входит не только тарифная ставка, а и компенсации, социальные начисления, надбавки, премии и т.д. Они берутся в расчет при разделении суммы выплаты.

Для аванса нужно учесть часть тарифной ставки (оклада), надбавок за стаж и квалификацию, компенсационных начислений, социальных дотаций.

Премиальная доля, если она положена, вполне может не входить в аванс, поскольку в большинстве случаев премия начисляется или не начисляется в зависимости от итогов месяца, который к моменту выплаты аванса еще не истек.

Из заработной платы в обязательном порядке удерживается налог на прибыль. Как он влияет на размер аванса? 13% НДФЛ вычитывается в конце месяца, поэтому первая выплата происходит без участия этого отчисления. Так же обстоит дело со взносами в социальные фонды. Они удерживаются именно с зарплаты, а аванс составляет лишь ее часть.

Работодатель не платит аванс

Если наниматель манкирует своей обязанностью выплачивать вознаграждение за труд не реже двух раз в месяц, это прямое нарушение закона. Такое административное правонарушение подлежит наказанию, согласно т. 5.27 Кодекса об административных правонарушениях РФ:

- должностным лицам, установившим неправомерный порядок начисления з/п, придется уплатить штраф в сумме 1-5 тыс. руб., а в случае рецидива подобного нарушения – 10-20 тыс. руб., а возможно и получить дисквалификацию на 1-3 года;

- ИП обязаны обеспечить минимум двухразовые выплаты, иначе им грозит 1-5-тысячный штраф или 10-20-тысячный – в случае повтора;

- юрлица ответственны перед своими наемными работниками на сумму штрафа 30-50 тыс. руб., а повторное привлечение чревато суммами в 50-70 тыс. руб.

ВАЖНО! Сумма штрафов выплачивается в пользу бюджета. Дополнительно работник, пострадавший от несвоевременной выплаты з/п, вправе потребовать компенсацию за ее задержку (ст. 235 ТК РФ).

Бухгалтерские проводки аванса

Бухгалтерское оформление зависит от способа выплаты аванса. Чаще всего он перечисляется, как и остальная часть зарплаты, на банковскую карту . При этом нужно правильно указать назначение платежа, упомянув месяц расчета, например «зарплата за пол-августа 2016 г.» Необходимо две проводки: за перевод авансовых средств – дебет 70, кредит 50, и за комиссию банка – дебет 91-2, кредит 51.

Закон разрешает выплачивать аванс и другими способами:

- наличными: нужно оформить ведомость предусмотренной для этого формы или кассовый ордер ;

- в неденежном эквиваленте: часть заработной платы может быть в натуральной форме, ст. 131 ТК РФ это разрешает, регламентируя, что ее доля не должна превышать 20%; таким образом, по бухучету происходит «передача готовой продукции в счет зарплаты», а проводки проходят в 5 этапов: выручка от готовой продукции (дебет 70, кредит 50-1), списание себестоимости продукции (дебет 90-2, кредит 43), начисление НДС (дебет 90-3, кредит 68), прибыль или убыток от передачи в счет з/п (дебет 90-9 или 99, кредит 99 или 90-9 соответственно).

Трудовые отношения работника и работодателя имеют множество особенностей. Важно не только знать о них заранее. Все основные моменты нужно отражать в , коллективном соглашении.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Отдельным пунктом является вопрос оплаты труда. Помимо выплаты заработной платы в конце отчетного периода, не меньше, чем раз в месяц требуется перечисление аванса. Он представляет собой часть, выраженную в процентном соотношении.

Размер аванса по заработной плате по ТК РФ в 2019 году определяется самим работодателем. Однако он не может быть менее указанной в нормативно-правовых документах части. Важно знать, сколько работодатель обязан перечислять каждый месяц работнику.

Понятия и определения

При официальном трудоустройстве гражданин может потребовать соблюдения собственных трудовых прав. Одними из обязательств работодателя являются выплаты заработной платы за фактически отработанное гражданином время. Также могут быть переведены дополнительные надбавки. К таковым относят премии, тринадцатую зарплату. При этом последние считаются добровольными взносами в рамках коллективного договора.

В трудовом законодательстве отмечается право человека на получение не только зарплаты по истечении месяца. Не менее одного раза в 30 дней для работника предусматривается авансовый платеж.

Выделяют некоторые особенности, о которых нужно помнить при произведении расчета. Делать его необходимо каждые полмесяца.

Кроме того бухгалтер не должен забывать о подготовке платежных документов. Также необходимо тщательно формировать отчетность.

Если допустить ошибки, могут появиться серьезные проблемы. Они касаются взаимоотношений с налоговой службой. Основным правилом является перечисление аванса за уже отработанный период.

Нормативное регулирование

В Трудовом кодексе РФ не предусматривается конкретного указания размера процентов, в соответствии с которым должен происходит расчет аванса. Но он указывается в Постановлении Совмина ССС №566, которое было издано 23 мая 1957 года. Нормативно-правовой акт отмечает, что сумма или положенная часть прописываются в коллективном договоре.

Минимальный размер аванса не должен быть ниже тарифной ставки, предусмотренной для сотрудника в отработанное время. Не все работодатели понимают суть данной фразы.

3 февраля 2016 года было издано Письмо Минтруда №14-1/10/В-660. В нем отражено, что расчет ведется на основании фактически отработанного сотрудником времени за первую половину месяца. Также можно ориентироваться на выполнение нормы работы, если бухгалтерия выделяет данный критерий.

В обязанности работодателя входит выплата зарплаты каждые полмесяца. Сумма может быть фиксирована или представлять собой процент от оклада. Окончательное решение выносится работодателем. Оно в обязательном порядке должно быть отражено в коллективном договоре или Положении об оплате труда.

Чаще всего предусматриваются выплаты половины от зарплаты. Но на практике работодатели решают выдавать меньшую часть в виде аванса. Это обусловлено тем, что надбавки и премии переводятся вместе с основным платежом. Кроме того, размер аванса уже изначально занижен. Поэтому организации обычно ориентируются на показатели 25–30%.

Каким должен быть размер аванса

В Трудовом кодексе РФ прописываются только установленные сроки выплаты аванса. При этом его размер умалчивается на законодательном уровне.

Обычно аванс рассчитывается как половина от суммы, которую составляет оклад. При этом сведения о заработной плате нужно внести в трудовой договор, заключенный с работником.

В связи с тем, что с перечисляемой суммы взимается налог, размер аванса составляет 42 с половиной процента. Это предусматривается, если НДФЛ равняется 13%.

Например, суммарный доход за месяц составляет 50 тысяч рублей. Для подсчета аванса необходимо определить сумму налога: 50 тысяч – 13% = 43 тысячи 500 рублей. Далее итоговое значение делится на два. В результате аванс составит 21 тысячу 750 рублей.

Возможен и иной вариант перечисления авансового платежа. За основу берется фактически отработанное гражданином время. Данный вариант считается более сложным для бухгалтера в плане расчетов.

Важно ориентироваться на два фактора. Одним является оклад работника за месяц, который содержит трудовой договор. Также нужно знать количество дней, отработанных сотрудником за первую половину месяца.

Стоит помнить об одном важном нюансе.

В соответствии с Трудовым кодексом РФ работодатель обязан письменно уведомить работника о:

- входящих в состав заработной платы выплатах (за расчетный период);

- материальной выплате, которая причитается сотруднику по закону;

- компенсации заработной платы, которая переводится в случае нарушения сроков выплаты ЗП;

- размере отпускного пособия;

- перечислениях в рамках больничного листа;

- удержанных из зарплаты средствах с подробным основанием;

- денежной сумме, которая в итоговом значении переводится работнику.

Эти данные отражаются в расчетном листе. Форма документа разрабатывается начальством учреждения вместе с Профсоюзной организацией. При подготовке бланка можно ориентироваться на образец, представленный другими бухгалтерами.

Определение количества отработанных дней

Обязательным этапом является определение количества отработанных работником дней. Ведь аванс начисляется пропорционально периоду, в течение которого гражданин трудился в первую половину месяца.

Работодатели ориентируются на это значение. Сколько человек проработал суток, за столько он получит аванс. Если в данный период работник находился в отпуске или на больничном, то время не будет включено в расчетный.

Какие начисления включаются

Министерство финансов выделило некоторые начисления, которые должны быть использованы при расчете аванса.

Основными среди них является оклад или тарифная ставка, предусмотренная для сотрудника на конкретной должности.

Вторую часть при расчетах составляют надбавки и доплаты.

На их размер не влияют:

- результаты работы гражданина за месяц;

- выполнение месячной нормы труда;

- соблюдение требований в рамках трудового распорядка.

К данной статье относят, например, доплату за выход на работу ночью, особый стаж трудовой деятельности, совместительство на нескольких должностях.

Если при расчете ориентироваться только на тарифную ставку или оклад, то контролирующие инстанции могут посчитать это нарушением прав работника. На организацию может быть наложен штраф. Учреждению придется платить сумму до пятидесяти тысяч рублей.

Расчеты

Чтобы понять, как производится расчет авансового платежа, нужно рассмотреть пример. У работника С. зарплата составляет 26 тысяч 500 рублей. С данного значения взимается налог в размере 26 тысяч 500 рублей *13% = 3 тысячи 445 рублей. Таким образом, аванс определяется только с суммы в 26 тысяч 500 рублей – 3 тысячи 445 рублей = 23 тысячи 55 рублей.

Так как аванс выплачивается исходя из фактически отработанного времени, то нужно посчитать количество трудодней в октябре 2019 года. Например, при полной отработке половины месяца выплачивается аванс 23 тысячи 55 рублей /22*10= 10 тысяч 479 рублей.

Сроки выплаты

Сроки выплаты заработной платы и аванса отражены в Письме Минтруда №14-1/В-725, которое было издано 10 августа 2017 года. В соответствии с ним, Трудовым кодексом не определяется, в течение какого времени вносятся платежи. Также не устанавливается размер выплаты за половину месяца.

Каждая организация имеет возможность самостоятельно установить, когда она будет производить перечисления. Обычно сроки прописываются в локальных нормативно-правовых документах: положениях, правилах, соглашениях и коллективном договоре.

Выделяют важный критерий, на который должен ориентироваться работодатель. Запрещается переводить средства позже 15 дней после окончания периода, за который начисляется зарплата. Точная дата прописывается во внутренней документации учреждения.

Ответственность работодателя за нарушение

Некоторые недобросовестные работодатели нарушают порядок выплаты заработной платы. К ним могут быть применены штрафные санкции. Их размер обусловлен обстоятельствами, выявленными трудовой инспекцией.

Сумма, которую придется заплатить, прописывается в Кодексе об административных правонарушениях РФ. Она составит от 10 до 20 тысяч рублей для руководителей, допустивших нарушение. Организация должна будет внести от 30 до 50 тысяч рублей.

Если будет выявлено повторное нарушение, то штрафы возрастают. Руководство должно будет внести от 20 до 30 тысяч рублей. Юридическим лицам назначается наказание в виде выплаты от 50 до 100 тысяч рублей.

Взимается ли налог

Иногда работодатель занижает аванс, из-за чего бывают жалобы от работников и претензии проверяющих. Рассмотрим, как безопасно определить размер аванса и установить дни выплаты зарплаты.

При проверке инспектор обязательно выяснит, в какие даты выплачивают зарплату и сколько работодатель начисляет за первую половину месяца. Из-за того, что конкретные указания по поводу дат зарплаты появились только осенью 2016 года (Закон от 3 июля 2016 г. № 272-ФЗ), у многих компаний до сих пор в документах встречаются опасные формулировки. С авансом еще сложнее, так как Трудовой кодекс ничего не говорит о том, какого размера он должен быть.

В каком размере выплачивать аванс

Чиновники считают, что размер аванса должен учитывать фактически отработанное сотрудником время или выполненную им работу (письмо Минтруда России от 3 февраля 2016 г. № 14-1/10/В-660). До сих пор действует советская норма, что минимальный размер аванса для рабочих должен быть не ниже тарифной ставки за отработанное время (ч. первая ст. 423 ТК РФ, постановление Совмина СССР от 23 мая 1957 г. № 566).

Работодатель сам определяет размер аванса. Чаще всего для этого применяют два метода: расчетный (безавансовый) и авансовый. Разберем, чем они отличаются друг от друга.

Расчетный (безавансовый) метод. При расчетном методе зарплату за первую половину месяца начисляют по отработанному времени или по выработанной продукции (ч. первая ст. 423 ТК РФ, абз. 6 п. 52 письма Госкомтруда СССР, Минфина СССР и ЦСУ СССР от 27 апреля 1973 г. № 75-АБ/89/10-80, далее - Письмо № 75-АБ/89/10-80). Поэтому в месяцах с большим количеством праздников (например, в январе или в мае) первая часть зарплаты будет меньше, чем в других месяцах.

Пример:

Оклад работника - 18 000 руб. В мае 2017 года 20 рабочих дней. В первой половине месяца с 1 по 15 мая сотрудник отработал 8 рабочих дней. Компания платит аванс 20 мая, исходя из оклада, пропорционально отработанному времени. Работник получит аванс 7200 руб. (18 000 руб. : 20 раб. дн. × 8 раб. дн.).

Расчет аванса за июнь 2017 года будет таким. В июне 21 рабочий день. Если в первой половине месяца сотрудник отработает 10 дней, то аванс составит 8571,43 руб.

(18 000 руб. : 21 раб. дн. × 10 раб. дн.).

По окончании месяца зарплату выплачивают за отработанные дни с учетом выданной первой части. Компенсационные и поощрительные выплаты входят во вторую часть зарплаты.

Расчетный метод безопаснее, чем авансовый, он полностью соответствует закону и не приведет к спорам с ГИТ. Однако он усложняет работу бухгалтерии, особенно при большом штате. Метод имеет недостатки и для сотрудников, которые отработали в первой половине месяца меньше рабочих дней, чем предусмотрено графиком. Размер их аванса будет ниже, чем в другие месяцы.

Авансовый метод. При авансовом методе первую часть зарплаты не рассчитывают каждый раз, а выдают в одинаковом размере в любом календарном месяце, в том числе с большим количеством праздников. Компенсационные и стимулирующие выплаты выплачивают в день выдачи второй части зарплаты (ч. первая ст. 423 ТК РФ, абз. 2-4 п. 52 Письма № 75-АБ/89/10-80).

За каждую половину месяца денежные средства нужно начислять примерно в равных суммах без учета премиальных выплат (письмо Минздравсоцразвития России от 25 февраля 2009 г. № 22-2-709). Такому требованию больше соответствует аванс в размере 40 процентов от оклада. Это связано с тем, что с зарплаты удерживают НДФЛ по ставке 13 процентов. Перечисляют его один раз в месяц - при расчете второй части зарплаты. Если из 100 процентов оклада вычесть НДФЛ, половина оклада составит 43,5 процента ((100% - 13%) : 2). В результате округления получают 40 процентов. Если же установить аванс в размере 50 процентов от оклада, то вторая часть оклада, которую получит на руки работник, составит только 37 процентов.

Пример:

Оклад работника - 30 000 руб. В месяце 20 рабочих дней. Если размер аванса составляет 40 процентов, то за первую половину месяца сотрудник, полностью отработавший норму рабочего времени, получит 12 000 руб. (30 000 руб. × 40%). Размер зарплаты за вторую половину месяца за вычетом НДФЛ составит 14 100 руб. ((30 000 - 12 000) - 30 000 × 13%).

Если аванс составит 50 процентов от оклада, то за первую половину месяца работник получит 15 000 руб. (30 000 руб. × 50%). За вторую - 11 100 руб. ((30 000 - 15 000) - 30 000 × 13%).

Некоторые организации устанавливают заниженный размер аванса. Например, при окладе 30 000 рублей аванс составляет 10 процентов, то есть 3000 рублей. В этом случае они не соблюдают требование о примерно равных частях зарплаты и соответствии аванса отработанному времени. Поэтому ГИТ признает, что работодатель нарушает требования закона (ст. 129, ч. шестая ст. 136 ТК РФ).

Авансовый метод значительно упрощает работу бухгалтерии. Он имеет преимущества и для работников. Аванс из месяца в месяц одинаков, нерабочие и праздничные дни не влияют на его размер.

Недостаток метода в том, что он может привести к спору с ГИТ. Проверяющие иногда считают, что первую часть зарплаты нужно каждый раз считать пропорционально отработанному сотрудником времени (ч. первая ст. 129 ТК РФ, решение Верховного суда РФ от 19 ноября 2007 г. № ГКПИ07-961).

Учитывая, что закон прямо не определяет, в каком порядке считать первую часть зарплаты, работодатель вправе применять как авансовый, так и расчетный метод. В любом случае общая сумма заработной платы за месяц будет одинаковой. Если вы выберете авансовый метод, то чтобы избежать претензий со стороны ГИТ, не занижайте размер первой части зарплаты. Ориентируйтесь на размер аванса 40 процентов от оклада, иначе вы не докажете, что его размер привязан ко времени, отработанному сотрудниками в первой половине месяца.

Как выбрать дни выплаты зарплаты

Работодатель должен выплачивать заработную плату не реже чем каждые полмесяца. Это правило нельзя изменить ни по соглашению сторон, ни по письменной просьбе работника. Чаще чем каждые полмесяца зарплату выплачивать можно (ч. шестая ст. 136 ТК РФ, письмо Минтруда России от 28 ноября 2016 г. № 14-1/В-1180, письмо Роструда от 30 мая 2012 г. № ПГ/4067-6-1).

Крайний срок выплаты заработной платы - 15 календарных дней со дня окончания периода, за который ее начислили. Зарплату за первую половину месяца выплачивайте в установленный день с 16-го по 30-е (31-е) текущего периода, за вторую половину месяца - с 1-го по 15-е число следующего месяца (ч. шестая ст. 136 ТК РФ, письмо Минтруда России от 21 сентября 2016 г. № 14-1/В-911).

Закрепите конкретные дни выплаты зарплаты, а не периоды. Не используйте формулировки «зарплата выплачивается не позднее 20-го числа», «зарплата выплачивается в период с 20-го по 25-е числа» и т. д. Пропишите в локальном акте, в каком порядке выплачивается зарплата новым работникам, чтобы интервал между выплатами не превышал полмесяца.

Многие бухгалтеры не любят устанавливать в качестве дней выплат 15-е и последнее число текущего месяца. Это уменьшает время на то, чтобы рассчитать зарплату. Кроме того, они должны перечислить в ФНС России и ФСС России страховые взносы до 15-го числа месяца, следующего за тем, когда их начислили (п. 3 ст. 431 НК РФ, п. 4 ст. 22 Закона от 24 июля 1998 г. № 125-ФЗ). В итоге бухгалтерии придется и заниматься взносами, и начислять аванс. Чтобы соблюсти права работников и интересы компании, срок выплаты зарплаты можно сдвинуть на несколько дней, например на 20-е число текущего месяца и на 5-е число следующего месяца. Инспекторы к таким датам не придираются.

Сроки выплаты премий. Предельный 15-дневный срок относится только к выплатам, которые производятся не реже чем каждые полмесяца, то есть к окладу, тарифной ставке. Премии по итогам работы за более длительный отчетный период можно выплачивать позже 15 дней с момента его окончания, если это предусмотрено коллективным договором или локальным актом.

Поощрительные выплаты начисляют за результаты труда после того, как работодатель оценит достигнутые показатели. Если в положении о премировании сказано, что премия по итогам работы за период, например за месяц, выплачивается в месяце, следующем за отчетным, а по итогам работы за год - в марте следующего года, то претензий к работодателю не будет (письмо Минтруда России от 21 сентября 2016 г. № 14-1/В-911).

Сроки выплаты при перечислении зарплаты на банковские карты. Часто работодатель считает, что выполнил обязанность по выплате зарплаты, когда перечислил денежные средства в банк. Однако договор с банком может предусматривать, что зарплату зачисляют на счет работника на следующий день после получения платежного поручения. Таким образом, если деньги списали со счета компании, это не означает, что сотрудник в срок получил зарплату. Он сможет распоряжаться деньгами со дня, когда они поступят на его счет. Чтобы не нарушить закон, накануне установленного срока выплаты зарплаты готовьте списки и платежные поручения на перечисление средств на счета работников и заблаговременно передавайте их в банк.

В каких документах закрепить дни выплаты зарплаты и способ расчета аванса

Даты выплаты зарплаты, размер и выбранный метод начисления аванса нужно установить в одном из документов - ПВТР, коллективном или трудовом договоре. Лучше прописать эти условия в ПВТР, поскольку коллективный договор может отсутствовать в организации, а трудовой договор регулирует отношения с конкретным работником (ч. шестая ст. 136 ТК РФ, письмо Минтруда России от 23 сентября 2016 г. № 14-1/ООГ-8532, письмо Роструда от 6 марта 2012 г. № ПГ/1004-6-1).

Укажите в документах конкретный размер первой части заработной платы, например 40 процентов. Нельзя применять формулировку, определяющую максимально возможный размер аванса. Это будет означать, что работодатель вправе менять его сумму в одностороннем порядке, что не соответствует закону. Например, недопустима запись: «Заработная плата за первую половину месяца выплачивается в размере не более 40 процентов оклада».

Если работодатель не установит дни выплаты зарплаты и размер аванса ни в одном из указанных выше документов, ГИТ привлечет его к административной ответственности. Оштрафуют компанию и за неправильные даты выплаты зарплаты (ч. шестая ст. 136 ТК РФ, ст. 5.27 КоАП РФ).